2023年,国际形势波谲云诡,美联储加息导致高利率冲击,以及俄乌冲*突、巴以冲*突等地缘动荡的影响,需求增速放缓、上游投资减弱,而债务扩大,全球经济风雨飘摇。作为最重要的大宗商品的原油同样经历了来自宏观经济的压力,供应中断的风险和需求下降预期的制约,暴涨暴跌、一波三折。

据本站商品行情分析系统,2023年WTI原油下跌了8.46%,布伦特原油下跌了7.56%。但振幅却达到40%。下面回顾一下2023年的原油走势。

2023上半年,国际原油宽幅震荡走跌。主要受欧美通胀水平下降缓慢,美联储及欧洲央行持续加息对经济产生负反馈,全球需求前景渺茫,经济衰退风险概率加大。尤其是3月份,欧美银行业危机爆发,更加剧了油价的跌势。期间石油输出国组织及其盟友(OPEC+)紧急对油价预期管理,大规模减产,对油价起到托底的作用,止住了油价下滑态势。

到了下半年,在OPEC+延续减产的背景下,叠加美国进入夏季,行驶季是成品油消费旺季,市场在供应紧张和需求旺盛的加持下,油价持续上涨,这波单边上涨行情主要集中在7月到9月中上旬。9月中下旬以后市场进入下跌通道,主因美联储加息预期升温,以及高利率环境对经济带来实质性的压力,需求预期下降。同时OPEC+深化减产的力度并没有得到市场认可,油价展开下半年最大的一波跌势。虽然10月初爆发了巴以冲*突,供应中断风险影响下,油价短期上涨,但依然没有挽回颓势。油价从90美元上方跌落到70美元区间。

2024年展望

宏观环境:经济衰退未解除美联储开启加息对冲风险

首先,2024年全球经济增长将继续放缓。国际货币基金组织预测,2024年全球GDP可能低于2023年3%的增长水平,经济衰退风险仍未解除。

另外,美联储在2024年进入降息通道,一定程度上会缓解经济下行的压力。2022年2月俄乌冲*突爆发,能源价格飞起,全球通胀压力骤增。为抗击通胀,美联储于2022年3月开启本轮加息周期。目前利率来到5.25-5.5%区间。高利率环境对经济带来沉重影响,美国和欧洲经济数据疲软,尤其是欧元区PMI下半年长期处于荣枯值下方。

从目前美国通胀数据来看,CPI持续回落,美国CPI同比增幅已经从1月的6.4%回落到3.1%,距离2%的目标值也非常接近,证明美联储加息周期的结束,同时市场对美联储在2024年3月份开启第一次降息预期逐渐走高。未来美国联邦利率走低对经济起到正向作用,也会刺激能源需求回暖,会对油价带来一定支撑。

供应端:

产油国OPEC+调控管理油价能力将继续被削弱

自从3月份欧美银行业危机爆发,导致股市和油市大幅下挫,产油国OPEC+减产动作提上日程,4月2日,OPEC+会议宣布将产量配额下调166万桶/日。直到最近一次会议2023年11月30日,OPEC+宣布2024年一季度额外减产220万桶/天,包括沙特100万桶/天、俄罗斯此前延续执行的30万桶。其他成员国自主减产剩余90万桶配额。由于深化减产不及预期,油价并没有如期上涨。

2024年来看,一季度OPEC会延续减产规模,后期会随着油价的变化,适时调整政策,也不排除继续深化减产的可能。但OPEC+内部也存在分歧,各方势力对减产配额多有异议,这样导致了前不久非洲第二大产油国安哥拉宣布2024年1月1日退出OPEC+组织。另外,其他成员国如尼日利亚也传出有增产计划,这些不稳定因素,都会考验该组织后期对油价管控的能力。

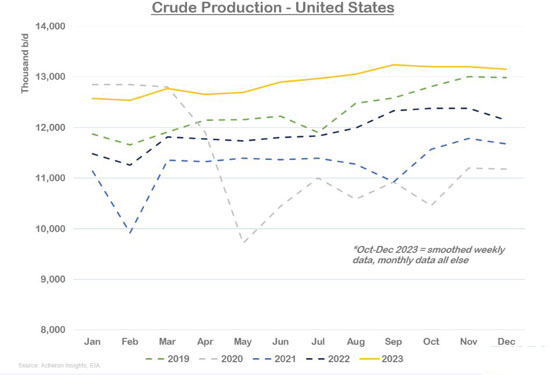

美国原油产量面临增长瓶颈

2023年美国原油产量逐渐恢复到疫情以前水平。目前在1300万桶/日的高位运行。但2024年增长前景并不被看好。这主要受美国政策方面的影响,对于新能源的战略导向,传统能源受到一定限制。另外,受投资方面的制约,美国现行的高利率很大程度上限制了上游开采的支出。2023年美国活跃石油和天然气钻机数量持续下滑。预计2024年在资本开支继续压缩的情况下,美国2024年原油产量增速会继续放缓,陷入瓶颈。美国能源信息署(EIA)在12月能源展望报告中显示,预计2023年美国原油产量为1293万桶/日,此前预期为1290万桶/日。预计2024年美国原油产量为1311万桶/日,此前预期为1315万桶/日,较上一次预测有所下滑。总的来看,2024年美国原油产量仅比2023年多了18万桶。

需求端:全球经济增速大概率放缓 石油需求增幅下降

虽然宏观面美国和欧洲大概率会在2024年迎来降息,会对经济起到刺激作用,但目前美国cpi仍未回到目标区间,尤其是欧洲通胀回落较为缓慢。未来降息对需求带来的刺激可能会打折扣。

三大机构:国际能源署IEA、美国能源信息署EIA、石油输出国组织OPEC在2023年12月报中对2024全球原油需求做出预测,其中IEA和EIA的预测表现的谨慎,2024年石油需求增长将放缓。IEA的预测为90万桶/日,EIA的预测为132万桶/日,都显著低于2023年的需求增长。OPEC预测为2024年石油需求增长为225万桶/日,表现的相对乐观。但总的来看,2024年石油需求增长预期仍不被看好。

综合来看

2024年原油所处的外部环境仍相当复杂,地缘局势错综复杂,矛盾冲*突不断,这会对油价形成不定时的直接影响,油价会更剧烈波动。长期看来,供需博弈仍占主导,供应面来看,OPEC控产对油价预期管理会继续发挥作用。需求面则面临更多的不确定性,经济放缓大概率会对油价形成掣肘。从EIA在12月报告来看,EIA下调2024年布伦特原油均价预期至83美元/桶,较11月预期下调了10美元/桶,总的来看,由于2023年油价变量较多,导致油价很长一段时间在低位运行,基础油价不高,预计2024年平均油价可能会仍略高于2023年,但受需求制约,油价也不会有太大涨幅。

(文章来源:本站)