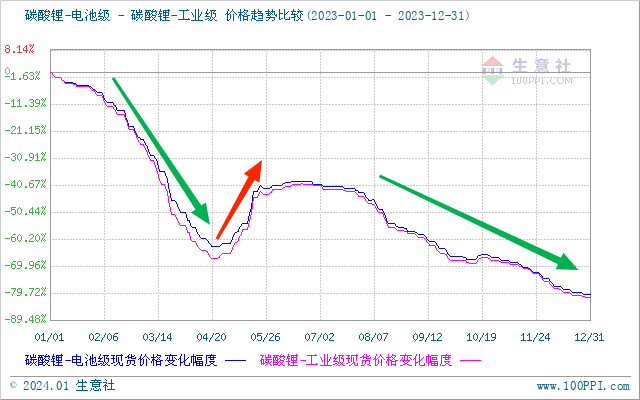

据本站商品行情分析系统监测:2023年碳酸锂价格可谓是一落千丈。截至2023年12月31日工业级碳酸锂国内混合均价价格为94000元/吨,与1月1日均价504000元/吨相比下降了81.35%。12月31日电池级碳酸锂国内混合均价价格为103000元/吨,与1月1日均价525000元/吨相比下降了80.38%。

回顾2023年碳酸锂价格,除了4月底下游刚需补库和9月底锂盐厂减产挺价这两波短暂反弹外,碳酸锂全年价格保持跌跌不休之势。2023年的碳酸锂价格走势可以通过三个阶段来解读:

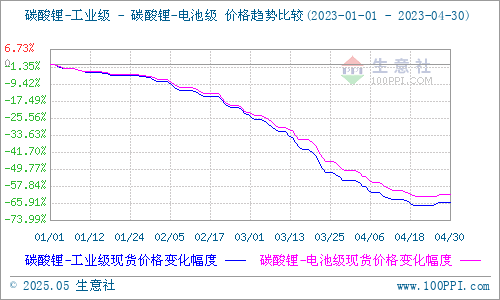

第一阶段(1-4月):碳酸锂价格快速崩跌,工业级碳酸锂跌幅65.48%,电池级碳酸锂跌幅61.9%。

受2022年底的新能源抢装潮导致,2023年一季度的下游订单趋弱。年初新能源汽车国家补贴退坡;2月宁德时代推出的“锂矿返利”计划;随后油车降价促销等因素导致下游新能源汽车需求增速放缓,引发产业链悲观预期,进而推动碳酸锂价格快速回落。因此2-4月锂电全产业链呈现去库存状态,碳酸锂产量不减,但下游采买需求不断走弱,锂盐厂库存高企,出货压力凸显,价格大幅回落。

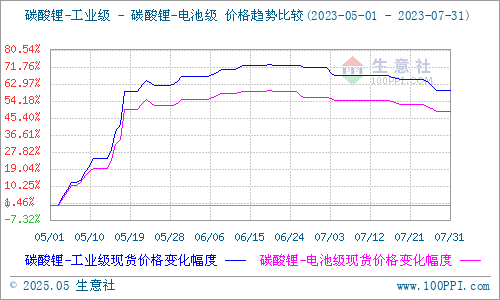

第二阶段(5-7月):碳酸锂价格迎来短暂反弹,工业级碳酸锂涨幅59.77%,电池级碳酸锂涨幅49%。

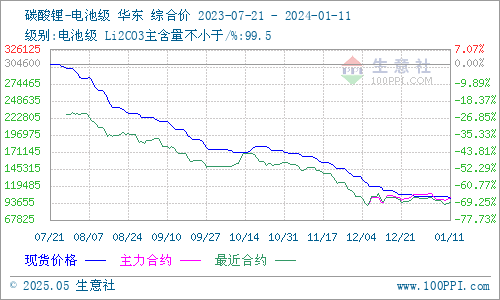

从4月下旬开始碳酸锂价格就逐渐出现回调迹象,5月价格涨幅不断扩大。而此次价格的上涨多是受市场需求的提振影响,使得下游排产好转,正极材料厂逐步开启补库节奏,市场供需关系逐渐平衡。随着下游补库完成,市场采购逐渐回归理性,在需求仍未放量的情况下价格开始稳中回落。加之2023年7月21日碳酸锂期货合约在广州期货交易所上市交易,在首日交易中,碳酸锂所有合约均呈现大幅走跌,之后带动碳酸锂现货价格再次进入下行通道。

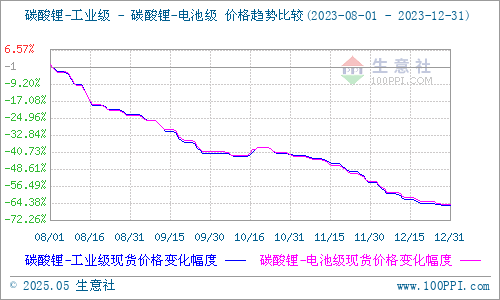

第三阶段(8-12月):碳酸锂价格一路下行,工业级碳酸锂跌幅65.69%,电池级碳酸锂跌幅64.97%。

8月碳酸锂现货价格受期货市场弱势引导,下行速度进一步加快并不断向成本线靠近。在市场悲观预期影响下,下游企业主动去库存,尽可能延迟采购。9月末部分锂盐厂减产后价格阶段性反弹,后又在锂矿定价模式转变,需求疲弱、库存高企等多重利空因素下寻底。而今年“金九银十”传统旺季的新能源汽车销售增长并不明显,整体产业链中段排产缩减,对于原材料锂盐的采购态度转弱,使得碳酸锂价格持续下跌。同时海外资源增量陆续到港,加大碳酸锂市场供给,使得价格不断寻求低成本支撑。

2024年碳酸锂供应过剩恐将持续

2023年锂产业从上游矿产到中游材料及下游电池均处于过剩状态,供给端中长期产量过剩比较明确。2024年澳洲、南美、非洲及国内的新增项目陆续投产爬坡,将贡献较多增量。

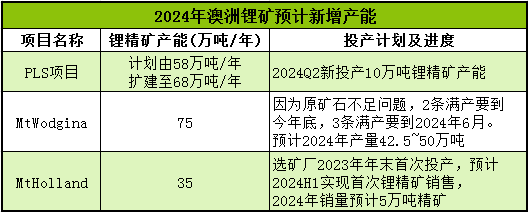

上游矿产方面:2023 年上游锂资源供应增量明显,海外锂资源供给持续放量,澳洲锂矿和南美盐湖仍然是供给总量和增量的主力军。据中国海关数据统计,2023年1-10月中国锂矿石进口数量为362.1万吨,同比增加65.9%;其中从澳大利亚进口297.6万吨,同比增加48.7%。我国锂矿对外依存度在50%以上,澳大利亚依然是中国最大的锂矿进口来源国。2024年澳洲锂精矿合计新增85万吨锂精矿产能,预计2024 年澳大利亚的锂资源供应将达到46.2万吨(碳酸锂当量LCE),同比增长22%。

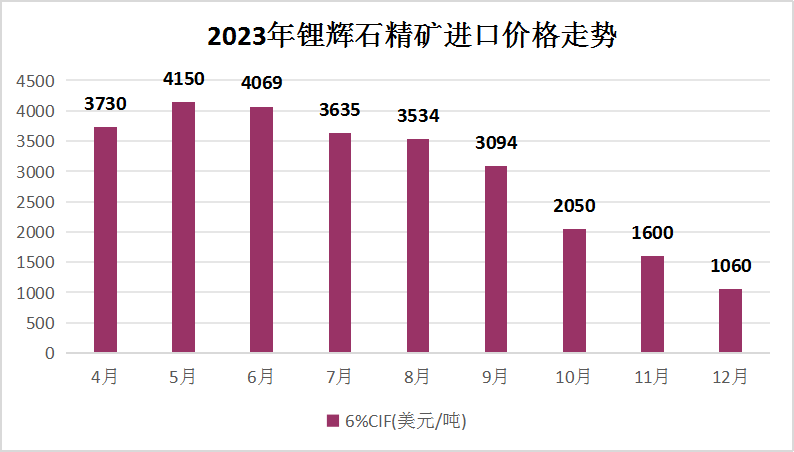

2023年锂精矿价格下跌幅度较大,截至2023年12月锂辉石精矿价格已跌至1060美元/吨。前期矿价下跌幅度较碳酸锂小且比较滞后,定价方式转变后进口锂精矿价格加速下行。在澳矿第四季度矿价谈判后,部分矿山企业采用了M+1的定价方式,这在一定程度上削弱了锂矿的话语权,矿价对碳酸锂价格的支撑减弱。

与国外相比国内锂资源项目进展相对缓慢,江西面临环保压力,青海和西藏则面临自然环境恶劣和基建落后等多重压力。2024年国内锂矿的主要增量来自奉新县枧下窝矿区、李家沟矿山、江西割石里矿区水南矿段瓷土矿的投产与爬坡。而盐湖新增产能主要来自察尔汗盐湖、西台吉乃尔盐湖、扎布耶盐湖、结则茶卡盐湖的扩建,其中察尔汗盐湖拟扩建4万吨LCE,新增产能最大。

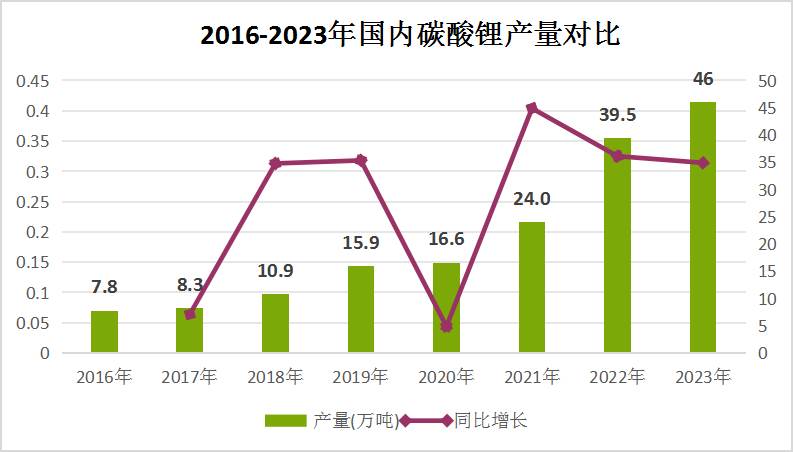

产量产能方面:近年来在新能源政策提振下,国内碳酸锂产量平稳增长,从2016年的年产7.8万吨增长至2022年的39.5万吨,年复合增长率达28%。2023年1-12月我国碳酸锂总产量约46万吨,同比增长31.4%。2023年碳酸锂供应快速增长,但因价格不断下行,利润水平一般,碳酸锂开工率基本在50%左右,锂盐厂的开工率始终不高。但是部分新增产能还是如期进行了投产,像新疆志存、金辉锂业、中信国安等项目都进行了投产,未来两年新增项目还将陆续释放。预计2024年产量可能达59万吨,同比增幅30%。

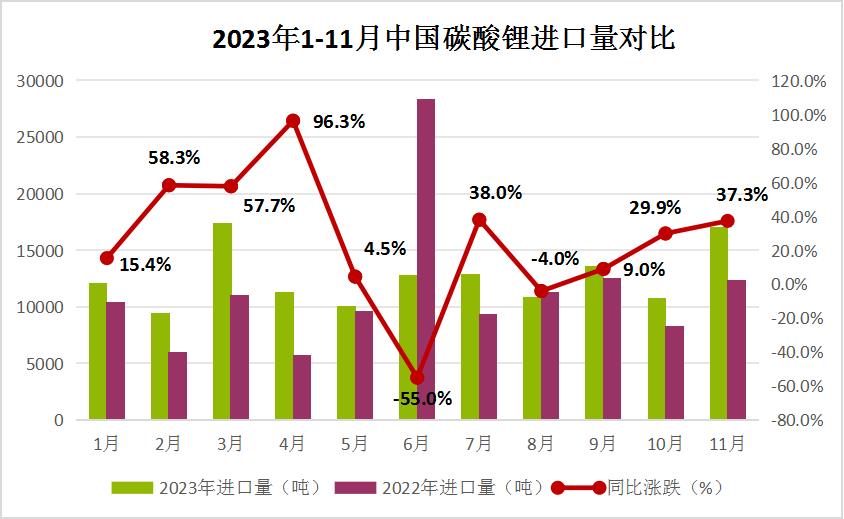

进出口方面:据中国海关数据统计,2023年1-11月国内累计进口碳酸锂138413.1吨,累计同比增长10.54%。在国内碳酸锂供应充足的状态下,进口碳酸锂的不断增量对国内市场有着一定的压力。

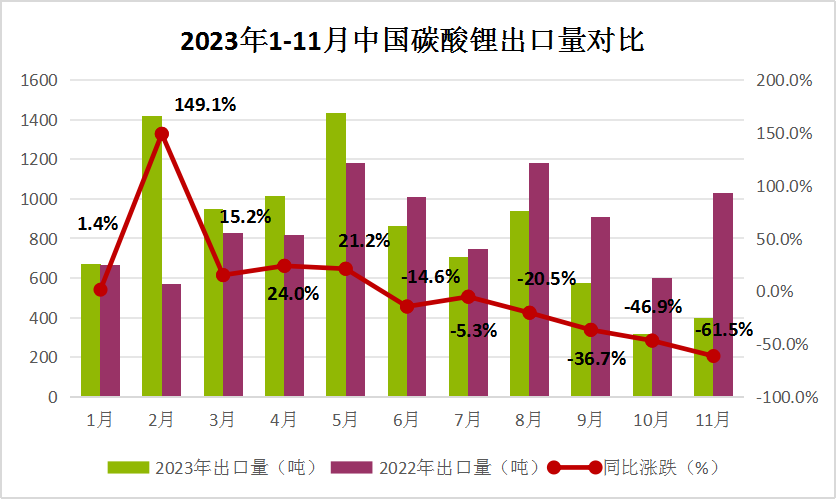

2023年1-11月中国碳酸锂出口数量为9286吨,同比减少2.6%。近年来,境外碳酸锂产量稳步提升,加之国际电动汽车市场多为高镍车型,该技术路线主要原材料需求为氢氧化锂,因此海外对我国碳酸锂的需求量比较有限。

2024年碳酸锂需求存在一定压力

2023年碳酸锂消费较去年大约增速24.6%,增量主要由新能源汽车和储能行业贡献,3C行业仍在调整,传统需求维持小个位数增长。

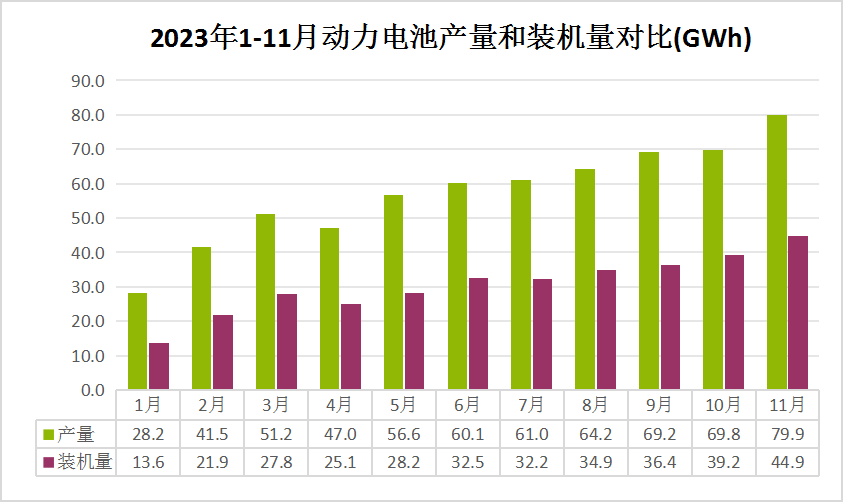

动力电池领域:2023年1-11月中国动力电池产量628.7GWh,同比增涨28.5%。2023年1-11月中国动力电池装机量339.7GWh,同比增长31.4%。虽然装机量增速高于电池产量增速,但产量的绝对增长量依旧高于装机量,所以这也是电池库存一直在累计的原因。目前电池库存绝大部分为磷酸铁锂电池库存,按照目前单月装机量的消耗速度,磷酸铁锂电池需消耗5个月,三元电池需消耗1个月。

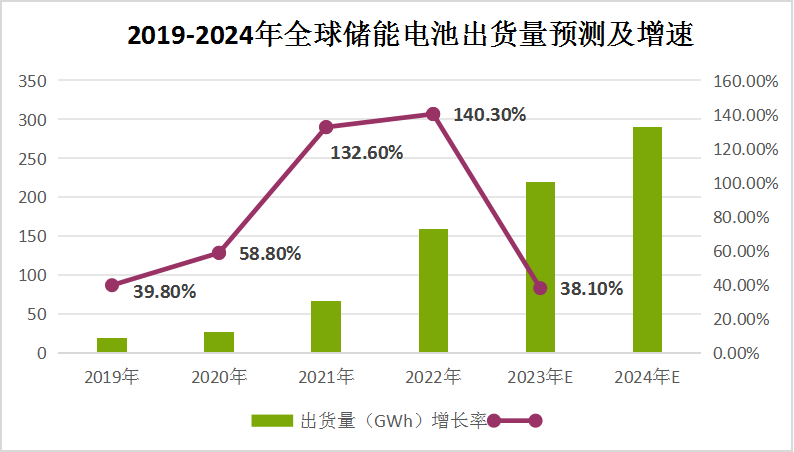

储能电池领域:2023年储能市场受国内外政策、库存管理、原材料价格、产能过剩等影响,增速放缓。2023年1-11月我国储能电池产量为147.22GWh。而全球储能锂电池预计出货量为220GWh,同比增长38.1%,但增速下滑较为明显,出货量不及预期。2024年库存压力以及海外高利率对于储能市场还将形成持续压力,预计2024年全球储能锂电池的出货量接近290GWh,相较前两年,储能电池增速将继续放缓,对于碳酸锂的需求增速也有明显放缓,难以为碳酸锂消费形成较大的利好。

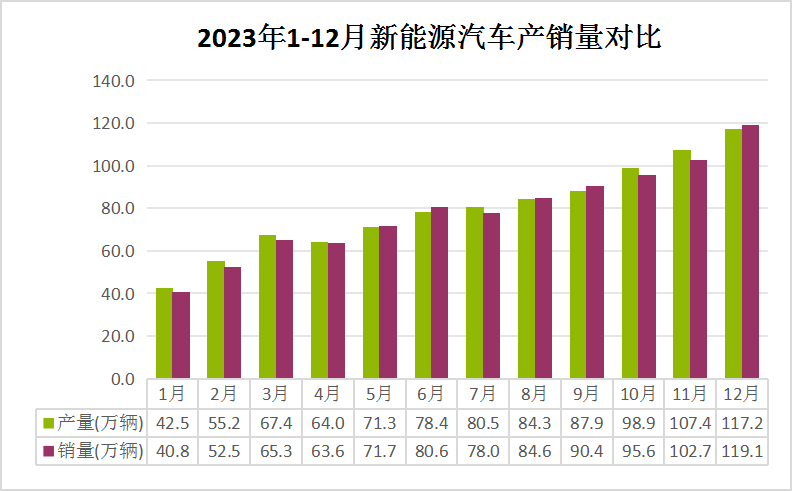

新能源汽车方面:2023年我国新能源汽车产销均保持高速增长。2023年1-12月我国新能源汽车产销量分别达 958.7万辆和949.5万辆,同比分别增长35.8%和37.9%,市场占有率达31.6%;1-11月新能源汽车出口104.2万辆,同比增长75.7%。随着中国市场新能源车渗透率超过30%,后续中国市场的需求增速或有所放缓。而作为原料的碳酸锂处于下行周期,产业链各环节底库或成为常态,对于碳酸锂的需求增速也将随之放缓。

碳酸锂期货市场博弈剧烈

2023年7月21日,碳酸锂期货在广州期货交易所挂牌上市之日,LC2401合约的挂牌价为24.60万元/吨,上市以来碳酸锂主力期货价格呈现单边下跌行情,并不断跌出历史新低。在价格跌破10万元之际,期货市场上演一场激烈的多空博弈,盘面上碳酸锂期货价格跌停潮和涨停潮交替出现。临近交割月还数次大幅波动,几乎与现货持平。当前碳酸锂期货价格基本是现货市场的风向标,碳酸锂期货价格要到交易日之际才会体现在现货价格上。所以从碳酸锂期货价格大致就可以看出今后几个月碳酸锂现货的价格水平。

展望2024年,供给过剩问题仍然是市场的主线。在供给过剩的背景下,价格可能进一步向成本逼近,成本会对碳酸锂的价格形成一定支撑。而一些中小锂盐厂可能会转为以代工为主,矿端和冶炼端的利润分配也会更趋于合理,但供应端的压力仍比较大。需求方面,新能源汽车行业逐渐进入成熟期,对碳酸锂需求的拉动逐渐边际弱化。在今年的高基数下,明年想实现同等增速有相当的难度。新能源汽车行业的竞争越加激烈,车企降本压价的动力较为强烈。而期货市场参与度的提升,期现联动将逐步引导锂产业链现货价格回归理性,有望使我国碳酸锂行业形成统一的价格体系。2024年碳酸锂价格的波动较2023年会有所变小,矿端扰动、供给端减产及下游需求是影响碳酸锂价格的关键。预计短期如果价格不断下跌会使部分锂盐厂陷入亏损,碳酸锂价格可能有望从低点迎来反弹,但反弹高度有限。

(文章来源:本站)